La Russie et ses alliés asiatiques pourraient détruire le système mondial des monnaies fiduciaires

Les conséquences de l’adoption par la Russie et ses alliés asiatiques d’une monnaie adossée à l’or sont mal comprises par les marchés financiers occidentaux. Cette décision pourrait conduire à la destruction du système mondial des monnaies fiduciaires.

Selon des informations largement ignorées par les marchés financiers occidentaux, il est de plus en plus certain que la Russie s’apprête à placer une nouvelle monnaie de règlement des échanges, et éventuellement le rouble, sur un nouvel étalon-or. En tant qu’arme de destruction massive de la monnaie fiduciaire, le calendrier est probablement lié à des considérations militaires sur le terrain, qui montrent déjà des signes d’escalade dans l’est de l’Ukraine.

Outre l’utilisation de l’or pour saper le système monétaire occidental, le retour à un étalon-or crédible présente des avantages significatifs pour la Russie et pour ses alliés de l’Organisation de coopération de Shanghai, de l’Union économique eurasienne, des BRICS+ et de tous leurs fournisseurs de matières premières au-delà de l’Asie. Dans le même temps, il détruirait les monnaies fiduciaires et le système financier de l’Occident.

Le dossier ci-dessous explique comment une partie de l’économie mondiale peut prospérer alors que l’autre s’effondre.

Introduction

Récemment, j’ai écrit sur les signaux émanant de la Russie selon lesquels le président Poutine a l’intention de réadopter une monnaie saine en revenant à une sorte d’étalon-or. Nous n’en connaissons pas encore les détails, mais son discours lors du Forum économique international de Saint-Pétersbourg, en juin dernier, est éloquent :

Pris dans la tempête inflationniste, de nombreux pays se demandent pourquoi échanger des biens en dollars et en euros alors qu’ils perdent de la valeur sous nos yeux. En effet, l’économie des richesses imaginaires est inévitablement remplacée par l’économie des valeurs réelles et des biens matériels.

Selon le FMI, les réserves mondiales de devises étrangères s’élèvent aujourd’hui à 7 100 milliards de dollars et 2 500 milliards d’euros. Et cet argent se déprécie à un rythme annuel d’environ 8 %. De plus, il peut être confisqué ou volé selon le bon vouloir des États-Unis s’ils désapprouvent un élément de la politique d’un pays.

« Je pense que cette menace est devenue très réelle pour de nombreux pays qui conservent leurs réserves d’or et de devises dans ces monnaies. Selon l’analyse objective d’experts, un processus de conversion des réserves mondiales va s’engager dans les années à venir. Les réserves seront converties de monnaies affaiblies en ressources tangibles telles que la nourriture, l’énergie, les produits de base et d’autres matières premières. Il est clair que ce processus alimentera davantage l’inflation mondiale en dollars. »

Ce message a été délivré à 81 délégations officielles et à 14 000 délégués de 49 autres pays, y compris des chefs d’État et de gouvernement participant à titre officieux. Le message de M. Poutine était que les banques centrales allaient se débarrasser des dollars et des euros et accumuler des réserves d’or à la place – les seules « ressources tangibles » qu’elles peuvent posséder et qui ne sont pas stockées dans des coffres-forts occidentaux où elles peuvent être saisies, comme cela s’est produit au Venezuela. Les agences gouvernementales stockeront des produits de base, des matières premières et des denrées alimentaires.

La déclaration sur les réserves d’or n’était pas aussi précise, mais en se débarrassant des dollars et des euros, les liquidités commerciales et de change vont forcément pencher en faveur de l’or. Les banques centrales ayant accumulé des quantités record de lingots l’année dernière, elles semblent être d’accord avec le président Poutine.

En effet, les délégués au Forum de Saint-Pétersbourg ont été avertis que le dollar serait attaqué par la mobilisation de Poutine en faveur de la liquidation des réserves de devises étrangères au profit des matières premières tangibles et de l’or. Pour de nombreuses banques centrales, la logique du maintien des réserves officielles de devises ne s’appliquera plus, tandis que l’augmentation des avoirs en or physique sous leur contrôle direct est la nouvelle priorité.

Le moment de la chute du dollar sera en grande partie déterminé par le calendrier géopolitique de Poutine, car il est presque certain qu’il peut déclencher la liquidation de la monnaie étrangère simplement en passant le mot.

Par ailleurs, le conseiller économique principal de Poutine, Sergey Glazyev, travaille officiellement sur une nouvelle monnaie de règlement des échanges entre les membres de l’Union économique eurasienne (UEEA), avec l’ambition d’étendre la facilité de règlement à tous les membres de l’Organisation de coopération de Shanghai (OCS) et des BRICS+ (un club de nations en expansion rapide comprenant des nations non asiatiques) qui souhaitent l’utiliser. Ces groupes représentent plus de la moitié de la population mondiale.

Les quelques déclarations sur sa pensée montrent clairement qu’après avoir examiné les différentes options, M. Glazyev est désormais favorable à une solution monétaire basée uniquement sur l’or.

Il convient également de noter que la proposition d’expansion de la bourse de l’or de Moscou est dirigée par Glazyev lui-même. Par ailleurs, Sber, la plus grande banque russe, a annoncé l’introduction d’un fonds financier numérique adossé à l’or.

Le 27 décembre, le jour même où Sber a annoncé son nouveau fonds d’or numérique, dans un article intitulé « Golden rouble 3.0 : Comment la Russie peut changer l’infrastructure du commerce extérieur »[i] écrit pour Vedomosti, un journal d’affaires russe basé à Moscou, Glazyev a exposé ses dernières réflexions. Cet article a été coécrit par Dmitry Mityaev, membre adjoint du Conseil pour l’intégration et la macroéconomie de la Commission économique eurasienne – il ne s’agit donc pas seulement des réflexions de Glazyev, et on peut supposer qu’il a un poids officiel.

D’après cet article, la commission monétaire de l’EAEU semble avoir abandonné ses propositions antérieures en faveur d’une nouvelle monnaie, en utilisant l’or comme principal moyen de règlement des déséquilibres commerciaux. Il est probable que cette monnaie soit une représentation numérique de l’or physique. Si elle s’inspire du modèle de Bretton Woods, seules les banques centrales participantes seront peut-être autorisées à exiger une livraison physique, mais la monnaie numérique sera plus largement disponible en tant que crédit pour le règlement des transactions commerciales.

On peut supposer que l’obligation d’être prêt à régler les déséquilibres de paiement nationaux en lingots d’or pourrait alors être minimisée si une ou plusieurs monnaies nationales adoptaient un étalon-or crédible, soit en liant leurs monnaies à la nouvelle monnaie de règlement des échanges dans une version asiatique de Bretton Woods, soit en adoptant des étalons-or individuels. Cela signifie que le rouble, et probablement le yuan chinois, pourraient faire exactement cela pour produire un système de règlement panasiatique lié à l’or sans faille.

Quels que soient les détails, il ne s’agit pas d’une mesure à prendre à la légère. La Chine est très dépendante des exportations vers l’Amérique et les membres de l’OTAN. Mais elle semble se recentrer sur l’Asie et dispose de l’épargne personnelle nécessaire pour financer les investissements en capital, ce qui, dans certains cas, compensera ses coûts énergétiques importés. La Russie et les Saoudiens, à la tête de l’OPEP+, sont parfaitement conscients de l’impact sur le régime du pétrodollar fiduciaire du passage au yuan, au rouble ou à d’autres monnaies nationales asiatiques pour leur principal produit d’exportation, le pétrole brut. Les réserves de monnaies fiduciaires des alliances occidentales qui n’ont pas été vendues pourraient devoir être passées par pertes et profits. Par conséquent, les Saoudiens et les autres exportateurs d’énergie du Golfe ont certainement cherché à s’assurer de la stabilité du yuan et éventuellement du rouble par rapport au dollar.

Nous disposons donc de trois éléments indiquant l’émergence d’un étalon-or en Asie et pour les nations qui y sont associées. Premièrement, le président Poutine a clairement indiqué qu’il envisageait une transition vers des valeurs monétaires saines basées sur les matières premières (c’est-à-dire représentées par l’or), loin des dollars et des euros qui peuvent être utilisés comme des armes par l’Amérique et les nations de l’alliance dans sa sphère d’influence. Deuxièmement, le point de vue de Poutine est repris par son principal conseiller économique, Sergey Glazyev, qui est la figure centrale de la formulation des accords commerciaux. Troisièmement, il est impossible d’imaginer que les exportateurs d’énergie du Moyen-Orient accepteraient d’être payés dans des monnaies autres que le dollar, à moins qu’ils ne reçoivent des garanties suffisantes quant à la valeur future de leurs paiements par rapport au pétrodollar.

Jusqu’à l’année dernière, la politique à long terme de la Russie et de la Chine consistant à se passer du dollar pour fixer le prix des matières premières, régler les échanges transfrontaliers et servir d’intermédiaire dans la quasi-totalité des opérations de change était défensive, laissant l’Amérique prendre les devants sur le plan géopolitique. Les sanctions contre la Russie ont changé la donne. Acculé, Poutine n’a d’autre choix que de chercher à déstabiliser délibérément le système financier occidental. Il a rapidement pris des mesures pour protéger le rouble. Aujourd’hui, il prend l’initiative et, dans le cadre de ses efforts visant à éliminer entièrement la menace américaine de l’Europe de l’Est, sa stratégie est à la fois militaire et financière.

Fixation des prix des produits de base russes

En tant que premier exportateur mondial d’énergie et d’un large éventail de produits de base industriels et de matières premières, l’économie russe devrait bénéficier énormément d’un glissement des monnaies mondiales du dollar fiduciaire et des monnaies occidentales associées vers les monnaies dont le soutien économique est lié aux produits de base. Et lorsque nous pensons à l’économie russe, nous pensons avant tout au pétrole. L’énergie est d’autant plus importante que c’est un sujet que Poutine connaît parfaitement, son diplôme de troisième cycle étant en économie de l’énergie. Il a toujours eu la mainmise sur la scène énergétique mondiale, y compris le gaz et le nucléaire, comprenant parfaitement les points de pression de l’alliance occidentale. De plus, il semble que ses proches conseillers maîtrisent mieux la théorie monétaire que leurs homologues de l’alliance occidentale.

C’est dans ce contexte qu’il faut considérer le prix du pétrole et son histoire.

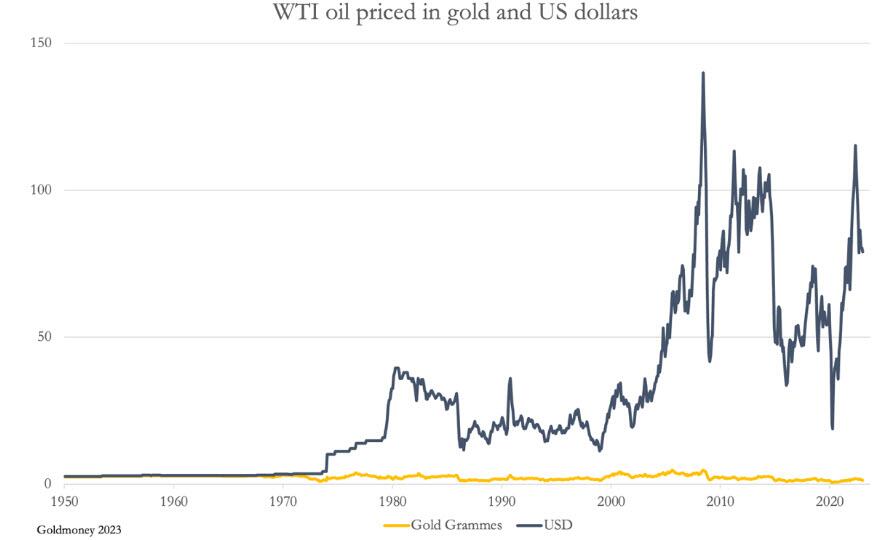

Le graphique ci-dessus est instructif, notamment en ce qui concerne le prix du pétrole en or. En 1950, le prix du pétrole de référence WTI était de 2,57 dollars, et l’or étant fixé à 35 dollars l’once, l’équivalent en or était de 2,361 grammes par baril. Le prix du pétrole est passé à 3,56 dollars (3,06 grammes d’or) au moment où les accords de Bretton Woods ont été suspendus. Jusqu’alors, le prix du pétrole, exprimé en dollars, était resté remarquablement stable, et une partie de l’augmentation du prix du pétrole avant la fin des accords de Bretton Woods était compréhensible, car la valeur officielle du dollar en or a commencé à être contestée sur les marchés avant la suspension des accords de Bretton Woods en 1971.

La stabilité des prix entre 1950 et 1971 (date de la fin de Bretton Woods) a été remarquable. L’expansion du crédit, mesurée par la masse monétaire M3 entre ces deux dates, a été considérable, puisqu’elle a plus que doublé depuis 1960. Selon les monétaristes, le pouvoir d’achat du dollar aurait dû être approximativement divisé par deux. Le fait que cela n’ait pas été le cas prouve que tant que le lien d’une monnaie avec l’or jouit d’une crédibilité sur le marché, elle ne perdra pas son pouvoir d’achat en raison de l’expansion du crédit. Ce ne sont pas les prix qui ont fini par changer, mais l’augmentation des réserves d’or des États-Unis, qui sont passées d’un pic de 21 828 tonnes en 1949 à 9 070 tonnes en 1971.

Le pouvoir d’achat de l’or jouit d’une stabilité inégalée, c’est pourquoi il a toujours été une monnaie à travers les âges. Tous les éléments le confirment, comme le montre le graphique suivant, qui représente les prix de gros au Royaume-Uni pendant la période de l’étalon-or, de 1817 à 1914.

Après les conséquences économiques des guerres napoléoniennes et la mise en place du nouvel étalon-or, le niveau des prix s’est stabilisé au fil du temps. À mesure que les systèmes bancaires se sont perfectionnés à la suite de la loi de 1844 sur la charte bancaire et de l’adhésion de la Banque d’Angleterre au système de compensation de Londres en 1864, le niveau général des prix est devenu de plus en plus constant selon cette mesure.

Pour confirmer la stabilité du prix de l’or, il faut remonter à l’époque de Dioclétien, qui a promulgué son édit sur les prix maximums en 301 après J.-C. Les circonstances étaient les suivantes : le pouvoir d’achat des deniers chutait en raison de leur dépréciation. Les circonstances étaient les suivantes : le pouvoir d’achat de la pièce de monnaie, le denarii, diminuait en raison de sa dépréciation. L’édit nous apprend qu’un gramme d’or était fixé à 216 deniers, ce qui nous donne une valeur de conversion pour les biens énumérés dans l’édit, à des fins de comparaison avec aujourd’hui. Nous savons ainsi qu’en monnaie d’aujourd’hui, le porc coûtait environ 4 dollars la livre, le poisson de mer environ 8 dollars la livre et une douzaine d’œufs 3,32 dollars. Le vin ordinaire s’élevait à 2,96 dollars pour une bouteille de 75 cl, et le vin de bonne qualité à 11,10 dollars la bouteille. La bière était à 3 dollars le litre. Il est clair que les prix des produits de base que nous consommons encore aujourd’hui étaient similaires à ceux d’aujourd’hui, preuve irréfutable que la valeur de l’or en tant que monnaie est stable, même sur des milliers d’années.

Après la fin des accords de Bretton Woods, le prix du pétrole en or a montré la même stabilité relative à long terme, alors qu’il fluctuait fortement en dollars. Depuis 1971, le prix du pétrole WTI mesuré en dollars a atteint 140 dollars et a même été négatif en raison de problèmes émanant des marchés à terme en avril 2020. En grammes d’or, la fourchette a été comprise entre 4,88 et 0,35. Il ne fait aucun doute que la volatilité du prix de l’or aurait été considérablement moindre si les tentatives américaines de démonétiser l’or, de supprimer son prix en dollars et de truquer les marchés en général au cours des décennies n’avaient pas eu lieu. Le fait que les prix soient beaucoup plus volatils en dollars qu’en grammes d’or après la fin de Bretton Woods confirme que le meilleur moyen de fixer le prix du pétrole, et donc de l’ensemble des matières premières, est l’or.

Sachant que les économistes russes n’ont jamais été exposés à la philosophie keynésienne avant l’effondrement de l’Union soviétique, des conseillers de haut niveau tels que Sergey Glazyev savent très certainement que l’or reste de l’argent, malgré la propagande américaine selon laquelle il a été supplanté par le dollar américain. Les conseillers économiques de Poutine se sont plaints que la politique de la Banque de Russie consistant à vendre tout l’or extrait à Londres avant l’imposition des sanctions commerciales et financières montrait que ses cadres supérieurs avaient été capturés par les politiques économiques et monétaires des banquiers centraux occidentaux et ne représentaient pas leurs propres points de vue.

Poutine sait que les exportations de produits de base de la Russie, exprimées en or, devraient avoir largement conservé leur valeur marchande. Glazyev et Poutine savent également que le prix de l’or du pétrole est aujourd’hui de 1,32 gramme par baril, soit une baisse de 42 % par rapport au niveau de 2,36 grammes atteint en 1950, et de 51 % par rapport au prix de 2,67 grammes au moment de la suspension des accords de Bretton Woods. La Russie a beaucoup perdu du régime de la monnaie fiduciaire de l’Occident.

Un autre problème se pose : les seules sources importantes de pétrole dont l’extraction nécessite un minimum d’énergie se trouvent au Moyen-Orient et en Sibérie. Ailleurs, le pétrole, en particulier le schiste, nécessite un apport énergétique substantiel, alimenté par des dérivés du pétrole. C’est dans ce contexte que nous devons considérer les tentatives de la Russie, en partenariat avec les Saoudiens et l’Iran, de prendre le contrôle de la fixation des prix du pétrole au niveau mondial.

Selon l’étude statistique 2022 de British Petroleum, l’offre mondiale de pétrole brut en 2021 était de 89 877 000 barils par jour, dont 41 985 000 pour la Russie et le Moyen-Orient réunis. De ce point de vue, l’importance stratégique pour la Russie et le Moyen-Orient de travailler ensemble pour contrôler les prix devient évidente. En outre, les pays occidentaux avancés étant déterminés à réduire leur dépendance à l’égard des combustibles fossiles et, par conséquent, leur propre production de pétrole, les fournisseurs asiatiques disposent d’un pouvoir de fixation des prix encore plus important.

Si la Russie décide de faire monter les prix mondiaux tout en continuant à offrir du pétrole à prix réduit à ses alliés, le prix en grammes d’or devient alors pertinent, étant donné qu’il est de plus en plus évident que l’or reviendra soutenir le commerce et éventuellement les monnaies nationales de l’OCS, de l’EAEU et des BRICS. Comme indiqué plus haut, le prix du gramme d’or était de 2,67 grammes par baril au moment de la suspension de Bretton Woods ; il est aujourd’hui de 1,42 gramme. Au taux de change actuel de l’or par rapport au dollar, soit 1840 dollars, cela équivaudrait à 150 dollars par baril.

Les conséquences monétaires de l’étalon-or asiatique

Nous pouvons supposer que les conséquences de l’adossement des systèmes de paiement des hégémons asiatiques à l’or auront été soigneusement étudiées par ces derniers, en particulier par les Russes qui ont été contraints de proposer un moyen de protéger leurs recettes d’exportation contre les dollars militarisés.

Outre la stabilité des valeurs d’exportation, la réintroduction de l’or dans les systèmes monétaires présente d’autres avantages. La stabilité des taux d’intérêt à des niveaux plus bas est un avantage évident. Actuellement, le taux d’intérêt directeur de la Banque de Russie est de 7,5 % et l’inflation des prix est estimée à 11,8 %. Le rendement de l’obligation OFZ russe à 10 ans est de 11 %. Si le rouble devient un substitut crédible de l’or, on peut s’attendre à ce que l’inflation des prix, les taux d’intérêt et les rendements obligataires diminuent pour atteindre des niveaux qui reflètent la stabilité à long terme de l’or. Et en supposant que l’expansion du crédit par les banques commerciales russes ne soit pas excessive, il n’y a aucune raison de s’attendre à ce que la stabilité financière de la monnaie et de l’économie russe se poursuive à long terme. Associée à une fiscalité faible (l’impôt sur le revenu en Russie est de 13 %), cette stabilité devrait favoriser un véritable progrès économique et l’accumulation de richesses personnelles pour le peuple russe.

Après les guerres napoléoniennes, ce sont ces conditions qui ont permis à la Grande-Bretagne de devenir l’entité commerciale la plus puissante du monde à la fin de la Première Guerre mondiale. Elles favoriseront la révolution industrielle planifiée par la Russie et la Chine en partenariat avec les membres de l’OCS et de l’EAEU du continent eurasien. La stabilité que l’or confère aux monnaies participantes ne manquera pas d’inciter d’autres nations à s’éloigner du système de monnaie fiduciaire basé sur le dollar américain pour participer à ce succès. Et à mesure que le nouveau régime monétaire prend de l’ampleur, l’inflation des prix, les taux d’intérêt et les rendements obligataires de la Russie sont voués à diminuer pour atteindre respectivement zéro, 2 % et 3 % ou 4 %.

Accédez tous les mois à une synthèse de la situation mondiale avec notre nouvelle revue !

Toutefois, on peut s’attendre à ce que l’évolution des hégémons asiatiques vers une monnaie adossée à l’or affaiblisse le pouvoir d’achat des monnaies fiduciaires occidentales. Les capitaux internationaux délaisseront les monnaies fiduciaires au profit des matières premières, les nations reconstituant leurs stocks d’énergie, de métaux et d’autres matières premières. Les métaux précieux, en particulier l’or, seront recherchés et leur prix devrait augmenter.

Les conséquences pour les prix des matières premières mesurés en grammes d’or ou en substituts de monnaie-or seront de faire grimper encore plus haut les prix des matières premières mesurés dans des monnaies fiduciaires en déclin. Dans l’exemple donné plus haut dans cet article, qui suggère qu’en dollars d’aujourd’hui, le prix du pétrole avant Bretton Woods équivaudrait à 150 dollars le baril, cette valeur est exprimée en or à 1840 dollars. Une hausse du prix de l’or mesuré dans une monnaie fiduciaire en déclin porterait facilement cette estimation du prix du pétrole à plus de 200 dollars.

Les conséquences sur les prix de gros et les prix à la consommation dans les pays occidentaux deviendraient rapidement évidentes, les banques centrales étant obligées de revoir à la hausse leurs prévisions en matière d’inflation et d’ajuster leurs politiques de taux d’intérêt en conséquence. On peut s’attendre à ce que les rendements obligataires augmentent, sapant ainsi toutes les valeurs financières et immobilières. Au fur et à mesure que ces perspectives négatives se précisent, les monnaies fiduciaires, mesurées par rapport à l’or, entameront probablement un déclin relatif substantiel.

Les conséquences de l’émergence d’un système de garantie en or pour les monnaies asiatiques sur les monnaies et les économies de l’alliance occidentale ne manqueront pas d’être différentes dans leurs détails. En bref, les difficultés suivantes sont susceptibles d’apparaître pour les principaux acteurs :

- La dépendance à l’égard des investissements étrangers a protégé le dollar des déficits commerciaux continuels et a joué un rôle clé dans le financement de la dette du gouvernement américain depuis la fin de Bretton Woods. Elle a permis au gouvernement américain d’enregistrer des déficits budgétaires plus ou moins continus. L’accumulation de capitaux étrangers, qui est la contrepartie des déséquilibres commerciaux, semble maintenant s’être ralentie et s’inversera si le président Poutine donne suite à l’avertissement qu’il a lancé lors du Forum économique de Saint-Pétersbourg, en persuadant les participants de vendre activement des dollars. Le gouvernement américain sera confronté à d’importants obstacles de financement face à la liquidation étrangère des bons du Trésor. Les rendements obligataires et les coûts de financement pour le gouvernement ne manqueront pas d’augmenter pour atteindre des niveaux de crise. De plus, la situation financière de la Fed deviendra une source d’inquiétude supplémentaire pour les marchés des changes. En outre, les banques commerciales sont soumises à des contraintes de bilan qui limitent leur capacité à créer de nouveaux crédits dans le cadre des règles de Bâle III.

- Les conséquences pour l’UE et la zone euro seraient à la fois politiques et économiques. En l’absence de contraintes politiques, l’Allemagne s’orienterait naturellement vers une coopération avec les régimes de monnaie saine émergeant à l’est, en particulier à mesure que les finances du club méditerranéen se détérioreraient, nécessitant un soutien supplémentaire aux dépens de la richesse de l’Allemagne. Avec la chute des prix des obligations, l’ensemble du système de l’euro, composé de la BCE et de ses banques centrales nationales, devrait être recapitalisé, étant déjà en situation de fonds propres négatifs. Les banques d’importance systémique mondiale (G-SIB) de la zone euro sont extrêmement endettées et peu susceptibles de survivre à la combinaison de la chute de la valeur des actifs et des créances douteuses qui serait la conséquence certaine de la baisse du pouvoir d’achat de l’euro. Ayant été assemblé à la demande d’un comité politique et maintenant géré par une cabale politique, l’euro risque de perdre toute crédibilité sur le marché.

- Les conséquences pour le yen japonais seront également lourdes. L’économie japonaise dépend fortement des importations de produits de base et de matières premières. La hausse des prix en yen se répercutera sur les prix tout au long de la chaîne de valeur. L’inflation japonaise s’élève déjà à 4 %. L’IPC inclut les prix supprimés par les subventions gouvernementales, ce qui donne un effet cosmétique. La Banque du Japon a fait un pari perdant sur les perspectives d’inflation, en continuant à penser qu’elle était transitoire longtemps après que les autres grandes banques centrales ont admis que l’inflation n’allait pas se résorber aussi facilement qu’elles le pensaient au départ. Les rendements des obligations d’État jusqu’à une échéance de deux ans sont encore négatifs, ce qui illustre l’irréalité de l’approche de la BoJ en matière d’inflation des prix et de politique des taux d’intérêt. Pour l’instant, la BoJ truque agressivement le marché obligataire pour maintenir les rendements à un niveau bas en achetant d’énormes quantités de JGB à 10 ans pour plafonner leur rendement à 0,5 %. D’une manière ou d’une autre, la fin de cette politique sera imposée à la BoJ et le choc pour les finances publiques sera énorme. Le ratio dette publique/PIB s’élève à plus de 250 % et une augmentation des coûts de financement risque d’être catastrophique pour le yen.

- Les conséquences pour la livre sterling seront également importantes. Pris dans le même piège de la dette que le gouvernement américain, les Britanniques ont en plus le désavantage d’une économie étouffée par l’augmentation des impôts. En outre, Londres étant le centre financier international fondé sur les monnaies fiduciaires, le Royaume-Uni se trouvera à l’épicentre d’une crise des monnaies fiduciaires. Compte tenu de la taille de son économie, le Royaume-Uni ne dispose que de peu de réserves d’or, ce qui l’empêche d’échapper au piège des monnaies fiduciaires.

Non seulement les principaux gouvernements qui, tant sur le plan économique qu’intellectuel, ont fait du dollar fiduciaire leur monnaie de réserve, seront désavantagés par une Asie qui adopte des normes monétaires saines, mais leurs économies sont également exposées à des engagements sociaux très coûteux. Sur le plan politique, il s’avère impossible pour eux de répondre aux développements en Asie par des réductions des dépenses publiques. La hausse des prix, qui représente en réalité une baisse du pouvoir d’achat des monnaies fiduciaires, nécessitera des taux d’intérêt nettement plus élevés pour arrêter les ventes à l’étranger en faveur des réserves stratégiques de matières premières et d’or.

Un moment de choix fondamental approche rapidement : les banques centrales vont-elles continuer à supprimer les taux d’intérêt pour sauver les marchés financiers et soutenir l’activité économique, ou vont-elles agir pour protéger la monnaie et ignorer les conséquences financières et économiques ? L’impératif politique est clair, notamment en raison des conséquences sur les coûts de financement et les engagements des gouvernements. En outre, les économistes des gouvernements et des banques centrales hésiteraient à abandonner leurs politiques économiques et monétaires en protégeant leur monnaie, car ce serait un aveu d’échec.

Les commentateurs financiers sont d’ores et déjà conscients du dilemme qui se profile et parlent d’un « pivot politique ». Conditionnés à être des inflationnistes, ils mettent tous en garde contre les dangers de taux d’intérêt plus élevés, et les propriétaires d’actifs financiers misent sur ce soi-disant pivot. Mais un pivot ne fait que retarder le résultat de très peu de temps, car les conséquences d’une dépréciation rapide de la monnaie par rapport aux matières premières et aux autres coûts de production conduiront rapidement à un ralentissement de l’activité économique, à une obsolescence rapide des plans d’entreprise et à une augmentation catastrophique du chômage. La réponse keynésienne de stimulation économique ne sera tout simplement pas disponible.

Le seul salut sera pour les gouvernements occidentaux d’abandonner complètement la macroéconomie keynésienne et de revenir aux théories économiques classiques. Les fausses hypothèses qui se sont accumulées au cours des cent dernières années devront être renversées. Par conséquent, les économistes des banques centrales et des ministères ne seront pas intellectuellement équipés pour fournir des solutions. La rééducation dans un contexte de crise économique provoquée par l’effondrement des monnaies fiduciaires prendra du temps, un temps que les marchés ne sont pas prêts d’accorder.

Les crises de ce type émanent presque toujours des bourses étrangères, car ce sont les détenteurs étrangers de devises qui sont les premiers à reconnaître la faiblesse d’une monnaie. En général, il s’agit d’une monnaie spécifique. Mais cette fois-ci, toutes les grandes monnaies de l’alliance occidentale seront touchées. De plus, au lieu d’un changement entre les monnaies fiduciaires, une grande partie de la crise reflétera la vente en gros des monnaies fiduciaires pour des matières premières et de l’or. En outre, l’erreur commise par l’alliance occidentale en rendant leurs monnaies sans valeur entre les mains des Russes a mis la puce à l’oreille de tous les détenteurs étrangers de monnaies fiduciaires quant à leur véritable valeur.

Un gouvernement non aligné aurait tout intérêt à échanger ses réserves monétaires contre des réserves stratégiques, ces dernières étant constituées de produits de base, de matières premières et de denrées alimentaires. La pression que cet échange exercerait sur les marchés ne se limiterait pas aux devises, mais constituerait un renversement des conditions qui ont sous-tendu la croissance des produits dérivés. La ruée pour couvrir les obligations papier alors que la demande de matières premières physiques commence à faire monter les prix ne manquera pas de provoquer des dislocations sur les marchés, menaçant la solvabilité des banques d’affaires et des spéculateurs.

Il est également probable que l’on assiste à un dénouement des positions entre les monnaies fiduciaires. Le Japon a été une source de capitaux pour l’Amérique par le biais du carry trade et, dans une moindre mesure, une source d’investissement direct dans les obligations européennes. Le choc de la hausse des taux d’intérêt au Japon entraînera forcément un rapatriement de ces fonds pour deux raisons : premièrement, en période d’incertitude mondiale accrue, les investisseurs liquideront leurs positions sur des marchés étrangers parce que leur comptabilité est libellée dans leur monnaie nationale et que les investissements étrangers représentent un risque d’investissement supplémentaire ; deuxièmement, les pertes sur les investissements nationaux doivent être financées.

Le Japon n’est pas le seul concerné. C’est un problème qui touche tous les investisseurs étrangers dans les marchés baissiers provoqués par la hausse des taux d’intérêt. L’inversion des flux d’investissement qui se sont accumulés depuis la dernière crise financière, il y a treize ans, est appelée à dominer l’activité de change. La Chine et la Russie n’ont jamais participé à la tendance à l’exportation de capitaux, contrairement aux membres de l’alliance occidentale. L’inversion de ces flux est une tendance qui risque de frapper durement le dollar, non seulement en termes de prix des matières premières, mais aussi, dans un premier temps, par rapport à l’euro et au yen en particulier.

L’impact sur l’or

Tout au long de l’histoire, la monnaie a été l’or et le reste le crédit. Détacher le crédit de l’or n’est pas sans conséquences. La tarification des biens et des services en crédit diverge de la tarification en or. C’est aussi simple que cela.

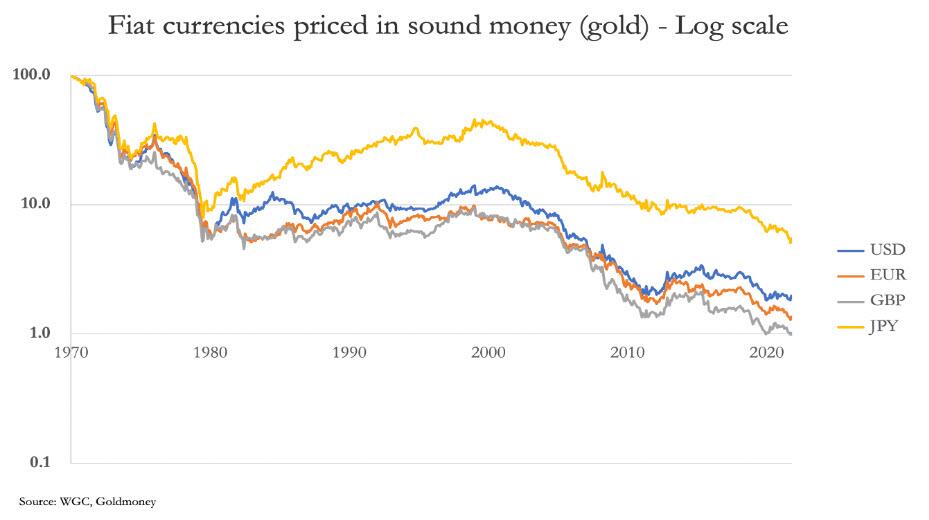

Dans cet article, nous sommes partis du principe que la fixation du prix de tous les produits en or n’entraînait que des fluctuations minimes du pouvoir d’achat de l’or. Mais des fluctuations se produisent, et comme les monnaies fiduciaires dominent la fixation des prix, elles sont principalement dues à des changements dans le statut du crédit. Il n’y a pas d’exemple plus clair que la divergence de prix entre l’or et les monnaies fiduciaires qui a suivi la fin de l’ère de Bretton Woods, illustrée dans notre graphique précédent comparant le prix du pétrole en or et le prix du pétrole en dollars. Le graphique ci-dessous le replace directement dans le contexte de la comparaison entre l’or et le dollar.

Depuis la suspension de Bretton Woods, le dollar a perdu 98 % de sa valeur par rapport à la vraie monnaie, l’or. Les autres grandes monnaies fiduciaires ont connu un appauvrissement similaire et ce n’est que maintenant que l’acte final de leur destruction se profile à l’horizon.

Une accélération du rythme d’effondrement des monnaies fiduciaires entraînera évidemment une augmentation significative de la demande d’or. Par conséquent, la valeur des matières premières et des biens mesurés en or chutera. Cela se refléterait également dans le pouvoir d’achat des monnaies sur un étalon-or crédible, ce qui accentuerait encore leur divergence par rapport aux monnaies fiduciaires.

Ce que nous avons décrit est le développement d’un monde divisé par la reconnaissance que l’or est la monnaie et que les monnaies doivent devenir des substituts crédibles de l’or, et un monde accroché à la fois pratiquement et intellectuellement aux monnaies fiduciaires. Au lieu de supposer que l’économie mondiale est interdépendante des politiques économiques de toutes les nations, nous découvrirons que ce n’est pas le cas, et tandis que le monde des monnaies fiduciaires s’enfonce dans un effondrement monétaire, les nations qui adoptent la monnaie saine sont prêtes pour une nouvelle phase de prospérité économique.

https://geopolitique-profonde.systeme.io/anti-crise-d1d7ad6eQuittez le système et sauver votre épargne avec l’alternative 3.0 :

Source : ZeroHedge

Aucun commentaire:

Enregistrer un commentaire