Les contrats à terme stagnent, le dollar bondit alors que les troubles politiques français reviennent

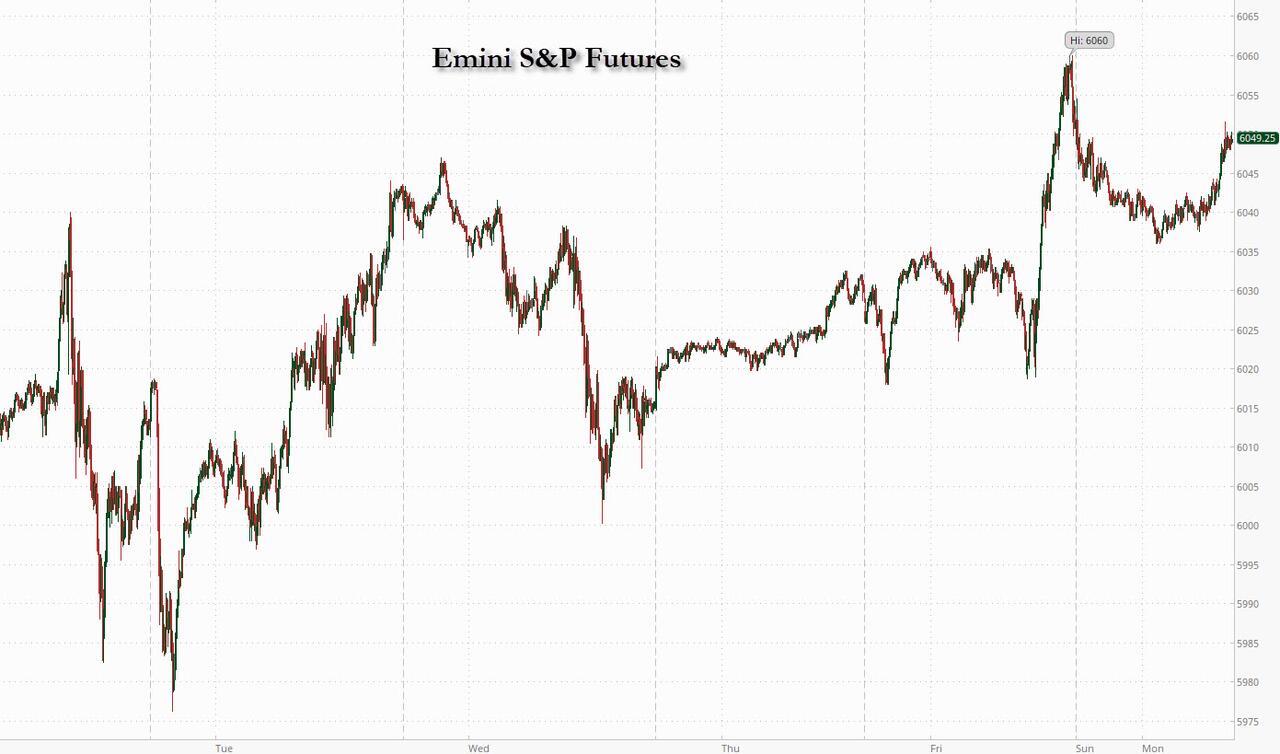

Les contrats à terme sont en baisse pour commencer le nouveau mois alors que le dollar américain a progressé, en partie en réponse à l'ordre de Trump selon lequel les BRICS doivent abandonner leurs ambitions de change hors USD, mais aussi parce que la crise qui tourbillonne autour du gouvernement français s'est aggravée, entraînant l'euro. À 8h00 HE, les contrats à terme S&P sont en baisse de 0,1 %, mais bien en deçà des plus bas de la séance, même si les données ont montré que les ventes du Black Friday ont augmenté à un rythme plus rapide aux États-Unis cette année ; les contrats à terme Nasdaq 100 sont stables. Cette action modérée survient après que le S&P a enregistré son mois le plus fort de l'année, en hausse de +5,7 %, et a progressé 8 des 9 derniers jours. Avant l'ouverture des marchés, les Mag7 sont mitigés, les Semis sont plus faibles et les Logiciels sont plus forts ; les Finances sont stables. Les bons du Trésor chutent alors que les traders se préparent aux données américaines qui pourraient influencer les perspectives des taux d'intérêt. Le pétrole brut est en hausse, ce qui conduit l'énergie à surperformer le reste du complexe des matières premières qui connaît une faiblesse dans l'agriculture et les précieux. Les données macroéconomiques d'aujourd'hui se concentrent sur l'ISM-Mfg et les dépenses de construction, mais la clé cette semaine est le chiffre NFP de vendredi qui façonnera les attentes de baisse des taux de la Fed en décembre.

En pré-ouverture, Stellantis a chuté de 9 % après le départ surprise du PDG Carlos Tavares, qui laisse le constructeur de SUV Jeep et de voitures Peugeot sans direction claire à un moment de bouleversements importants dans le secteur. Voici quelques autres valeurs notables en pré-ouverture :

- Cloudflare augmente de 4 % après que Morgan Stanley soit devenu optimiste sur l'action, affirmant que le fabricant de logiciels peut « maintenir, voire accélérer, la croissance de son chiffre d'affaires au cours des prochaines années ».

- Core Scientific chute de 4% suite à l'annonce selon laquelle le mineur de Bitcoin a l'intention d'offrir 500 millions de dollars en obligations convertibles via une offre privée.

- Gap gagne 4 % après que JPMorgan a relevé sa note sur le détaillant de vêtements, affirmant que les bases ont été posées pour soutenir un « manuel cohérent de marchandisage et de marketing améliorés ».

- Toast perd 2% alors que Goldman Sachs s'éloigne de sa note d'achat, invoquant une valorisation élevée suite à un récent rallye.

- Upstart Holdings (UPST) chute de 5 % après que JPMorgan a dégradé la note de la société de financement à la consommation, une décision basée sur la valorisation des actions, car elles semblent être « évaluées à la perfection ».

« Une présidence Trump va exercer une pression à la hausse sur le dollar américain compte tenu de certaines politiques, des tarifs douaniers et d'autres, dont il a parlé », a déclaré Jun Bei Liu, gestionnaire de portefeuille chez Tribeca Investment Partners Pty Ltd.

En Europe, le Stoxx 600 a inversé une baisse antérieure pour augmenter de 0,3 %. La prime de rendement de la dette française à 10 ans par rapport à son homologue allemande s'est élargie d'environ 4 pb par rapport à la clôture de vendredi. Les actions et les obligations d'État françaises se sont redressées par rapport à leurs pires niveaux, mais continuent de sous-performer leurs homologues régionales après que le Rassemblement national d'extrême droite a indiqué dans les termes les plus forts qu'il pourrait renverser le gouvernement. L'indice CAC 40 a reculé de 0,4 % après avoir chuté de plus de 1 % à l'ouverture, et l'euro a chuté. Parmi les actions individuelles, Stellantis a chuté après avoir annoncé le départ de son PDG. Les principaux gagnants sont Galp au Portugal après avoir réussi à forer un puits en Namibie et Akzo Nobel après une mise à niveau de son courtier. Voici les plus fortes hausses lundi :

- Galp grimpe jusqu'à 4,4% après que la compagnie pétrolière portugaise a annoncé après la clôture des échanges vendredi avoir foré avec succès le puits d'évaluation Mopane-1A dans le bloc PEL83 en Namibie

- Akzo Nobel gagne jusqu'à 4,1% après que JPMorgan a relevé la société et Air Liquide et Akzo Nobel à surpondérer et Johnson Matthey à neutre dans une note sur les perspectives des produits chimiques européens

- Les actions de Fresenius Medical Care ont gagné jusqu'à 3,3%, parmi les plus performantes de l'indice Stoxx 600 européen lundi matin après que BofA a relevé sa recommandation sur l'action à neutre

- Rockwool gagne jusqu'à 2,1 %, se redressant après la chute de la semaine dernière après la publication des résultats, alors que la Danske Bank reclasse l'entreprise d'isolation à acheter et voit une opportunité de « profiter de la baisse »

- Burberry gagne jusqu'à 1,8% alors que Deutsche Bank revoit sa note de « conserver » à « acheter » alors que les analystes revoient leurs notations des actions européennes du luxe, des articles de sport et de l'habillement à l'horizon 2025

- Icade gagne jusqu'à 6,8% après que l'investisseur immobilier commercial a revu à la hausse ses prévisions de flux de trésorerie pour l'ensemble de l'année ; il prévoit désormais un flux de trésorerie net courant par action du groupe compris entre 3,78 et 3,93 euros

- Les actions Holcim gagnent jusqu'à 1,1% après que la société a annoncé son intention de vendre ses opérations nigérianes au cours du week-end, une décision qui fait partie de la stratégie de simplification du portefeuille de la société

- Les actions Stellantis chutent de 8,9% à Milan à leur plus bas niveau intraday depuis juillet 2022, la sortie anticipée du PDG Carlos Tavares laissant le constructeur automobile sans direction claire à un moment difficile

- Les actions de Delivery Hero chutent jusqu'à 10 % après que la société de livraison de nourriture a annoncé que sa branche espagnole Glovo embaucherait des livreurs en tant qu'employés plutôt qu'en tant que pigistes

- Les actions des banques et des valeurs financières françaises ont chuté lundi alors que le Premier ministre Michel Barnier fait face au risque de voir son gouvernement renversé par une motion de censure plus tard cette semaine.

- K+S chute de 4% après que la Deutsche Bank a abaissé la note de l'entreprise allemande de produits chimiques agricoles à vendre, invoquant des risques liés au prix de la potasse ainsi que des inquiétudes concernant les flux de trésorerie disponibles

« Il y a certainement une instabilité politique et les titres, les obligations d'État françaises, reflètent cette instabilité », a déclaré Ecaterina Bigos d'AXA Investment Management à Bloomberg TV. « L'instabilité politique crée de l'incertitude, mais ce qui est plus important, c'est ce que la France va faire pour réduire ce déficit. »

En début de séance, les actions asiatiques ont progressé, soutenues par des signes de stabilisation économique en Chine, tandis qu'une remontée des valeurs technologiques a reflété des gains similaires aux États-Unis. L'indice MSCI Asie-Pacifique a augmenté de 0,9 % pour se diriger vers son plus haut niveau depuis le 11 novembre, avec des poids lourds de référence comme TSMC, Hitachi et Toyota Motor en tête de la progression. Un indicateur des valeurs technologiques a été le meilleur secteur de l'indice. Les actions chinoises à Hong Kong et sur le continent ont augmenté, car de nouvelles données ont montré une amélioration meilleure que prévu de l'activité manufacturière, ce qui indique que l'économie pourrait se stabiliser davantage après que Pékin a commencé à introduire un plan de relance en septembre. Le Topix japonais a progressé, mené par les banques, après que le gouverneur de la Banque du Japon, Kazuo Ueda, a déclaré que les hausses des taux d'intérêt « se rapprochaient » alors que l'inflation et les tendances économiques évoluent conformément aux prévisions de la banque centrale.

La vigueur modeste des marchés de Hong Kong et de Chine « est le résultat d’une combinaison de facteurs », a déclaré Billy Leung, stratège en investissement chez Global X ETFs à Sydney. « Des données économiques positives, comme les chiffres PMI OK, ont apporté un soutien. » Les gains du secteur technologique s’inscrivent dans la continuité de la semaine dernière, car les restrictions américaines sur les ventes de puces électroniques à la Chine semblent « plus souples que prévu », a-t-il ajouté.

Sur le marché des changes, l'indice Bloomberg Dollar Spot a progressé de 0,5% après que le président élu américain Donald Trump a menacé les pays BRICS de taxes douanières s'ils cherchaient à créer une nouvelle monnaie comme alternative à l'utilisation du billet vert ; l'EUR/USD a chuté de 0,6% après que le parti d'extrême droite français a menacé de renverser le gouvernement dans le cadre d'une impasse sur le budget national. Les obligations et les actions françaises sont restées à la traîne par rapport à leurs homologues européennes.

FrançaisLes taux d'intérêt sont également plus faibles après avoir baissé à l'ouverture de la zone Asie, effaçant une partie du rallye de fin de vendredi qui avait été aidé par le rééquilibrage de l'indice en fin de mois. Les rendements sont en hausse de 2 à 4 pb sur une courbe plus plate après avoir terminé novembre à des plus bas mensuels, avec des taux à 5, 10 et 30 ans inférieurs à la moyenne sur 200 jours pour la première fois depuis fin octobre. Les rendements américains à 10 ans ont augmenté de 4 pb à 4,21 %. Aucune adjudication de coupons n'étant prévue avant le 10 décembre, l'attention est portée sur les premiers indicateurs économiques majeurs de novembre - notamment l'ISM manufacturier lundi et le rapport sur l'emploi vendredi - ainsi que sur les commentaires des responsables de la Réserve fédérale, dont le président Powell mercredi, alors qu'une baisse des taux le 18 décembre n'est intégrée qu'à moitié dans les swaps.

Le marché des bons du Trésor a terminé le mois de novembre avec un gain de 0,78% après que les rendements de référence ont reculé par rapport aux sommets de plusieurs mois atteints dans les jours qui ont suivi l'élection présidentielle américaine du 5 novembre ; les chances implicites du marché d'une baisse des taux d'intérêt de la Réserve fédérale en décembre ont rebondi à environ 60% vendredi.

Du côté des matières premières, les prix du pétrole ont progressé, le WTI gagnant 0,8% à 68,60 dollars le baril. L'or au comptant a chuté de 6 dollars à 2 637 dollars l'once. Le bitcoin a chuté de 3% à près de 95 000 dollars.

En regardant le calendrier des données économiques américaines, nous avons le PMI manufacturier américain final du S&P Global de novembre (9h45), les dépenses de construction d'octobre et l'ISM manufacturier de novembre (10h). Les intervenants de la Fed incluent le gouverneur Waller (15h15) et le président de la Fed de New York Williams (16h30).

Aperçu du marché

- Les contrats à terme sur le S&P 500 en baisse de 0,2% à 6 040,75

- Le STOXX Europe 600 a peu changé à 509,87

- MXAP en hausse de 0,9% à 185,02

- MXAPJ en hausse de 0,6% à 580,18

- Le Nikkei en hausse de 0,8% à 38 513,02

- Topix en hausse de 1,3% à 2 714,72

- L'indice Hang Seng en hausse de 0,7% à 19 550,29

- L'indice composite de Shanghai en hausse de 1,1% à 3 363,98

- Sensex en hausse de 0,6% à 80 267,89

- L'indice australien S&P/ASX 200 en hausse de 0,1% à 8 447,85

- Kospi a peu changé à 2 454,48

- Le rendement allemand à 10 ans n'a guère changé à 2,06 %

- L'euro en baisse de 0,6% à 1,0515$

- Les contrats à terme sur le Brent augmentent de 1,0% à 72,55 dollars le baril

- Le cours de l'or en baisse de 0,2% à 2 636,55 $

- L'indice du dollar américain en hausse de 0,51% à 106,28

Les principales nouvelles de la nuit

- Le président élu américain Donald Trump a demandé aux pays du BRICS de s'engager à ne pas créer une nouvelle monnaie pour concurrencer le dollar américain, faute de quoi ils seront confrontés à des droits de douane de 100 %. Trump a également déclaré qu'il avait eu une réunion très productive avec le Premier ministre canadien Trudeau et qu'ils avaient discuté de nombreux sujets importants qui exigeront que les deux pays travaillent ensemble pour y faire face, comme le fentanyl et la crise de la drogue, tandis qu'ils ont également parlé de nombreux autres sujets importants comme l'énergie, le commerce et l'Arctique. Dans la matinée européenne, l'Afrique du Sud a déclaré que les BRICS n'avaient pas l'intention de créer une nouvelle monnaie : BBG

- Joe Biden a gracié son fils corrompu et accro au crack, Hunter Biden.

- L'activité industrielle chinoise a progressé en novembre à son rythme le plus rapide depuis cinq mois, les nouvelles commandes, y compris celles de l'étranger, ayant entraîné une forte hausse de la production, poussant le degré d'optimisme des fabricants à son plus haut niveau depuis huit mois, a montré lundi une enquête du secteur privé. L'indice PMI manufacturier chinois Caixin pour novembre est supérieur aux attentes à 51,5 (contre 50,6 en Bourse et 50,3 en octobre). Reuters

- Les obligations chinoises ont rebondi lundi, le rendement à 10 ans passant sous la barre des 2%, atteignant son plus bas niveau depuis plusieurs décennies, alors que Pékin s'attend à ce que ses mesures de relance soient renforcées pour soutenir l'économie. Le rendement des obligations d'État chinoises à 10 ans est tombé à 1,9636% lundi, son plus bas niveau en 22 ans.

- La Chine a mis en garde les Etats-Unis contre la prudence dans la question de Taïwan après l'atterrissage du président Lai Ching-te à Hawaï, sa première escale sur le sol américain. La Chine a également promis de prendre des mesures énergiques pour contrer toute vente d'armes américaines à Taïwan.

- Selon Lane, directeur général de la BCE, la politique monétaire devrait se concentrer sur les risques à venir plutôt que sur les données économiques rétrospectives.

- Les exportateurs de Chine, du Canada et du Mexique cherchent à accélérer leurs expéditions vers les États-Unis après que Donald Trump a promis d'imposer de nouvelles taxes sur les marchandises en provenance de ces trois pays dès son premier jour de mandat. Lors d'une exposition sur la chaîne d'approvisionnement à Pékin la semaine dernière, des représentants d'entreprises de logistique ont déclaré que le nombre de clients demandant à accélérer leurs expéditions a augmenté après la menace de Trump d'imposer un tarif supplémentaire de 10 cents sur les marchandises chinoises.

- Le Canada va renforcer la surveillance de ses frontières de manière « visible et musclée », a déclaré un haut responsable, pour tenter d’empêcher les tarifs américains. Les nouvelles ressources frontalières pourraient inclure davantage de drones, d’hélicoptères et de personnel. BBG

- Les États-Unis ont dévoilé de nouvelles restrictions sur l'accès de la Chine aux composants essentiels des puces électroniques et de l'intelligence artificielle, intensifiant ainsi la campagne visant à contenir les ambitions technologiques de Pékin. Ils ont également mis sur liste noire 140 autres entités chinoises. BBG

- BlackRock est sur le point de conclure un accord pour acheter HPS, ont indiqué des sources proches du dossier. L'accord pourrait intervenir cette semaine et valoriser le gestionnaire de crédit privé à 12 milliards de dollars ou plus.

- Les dépenses de consommation lors du Black Friday ont augmenté de 3,4 % en glissement annuel, avec des ventes en ligne saines (+ 14,6 %) et des dépenses en magasin modérées (+ 0,7 %). Reuters

Un aperçu plus détaillé des marchés mondiaux grâce à Newsquawk

Les actions de l'APAC ont commencé le nouveau mois de négociation en hausse, les participants ayant réfléchi aux données PMI chinoises dans lesquelles les PMI manufacturiers officiels et Caixin ont tous deux dépassé les prévisions, tandis que les marchés attendent un déluge de publications cette semaine. L'ASX 200 a réalisé de légers gains, la surperformance de la technologie compensant le relâchement des valeurs défensives et les données apportant un certain encouragement. Le Nikkei 225 a connu une action de prix à double sens, mais a finalement gagné grâce à l'aide d'une monnaie plus faible et de données chinoises encourageantes. Hang Seng et Shanghai Comp ont été variés, avec une surperformance sur le continent après les dernières données PMI chinoises, y compris les publications officielles du week-end qui ont montré que le PMI manufacturier principal a dépassé les prévisions, mais que le PMI non manufacturier a déçu, tandis que le PMI manufacturier Caixin a dépassé les attentes les plus optimistes des analystes et a affiché son plus haut niveau depuis juin.

Les principales actualités asiatiques

- Les États-Unis ajouteront environ une douzaine de fabricants d'outils chinois ainsi que leurs filiales et sociétés affiliées à la liste des activités commerciales restreintes du ministère du Commerce, tandis qu'ils étendront leurs pouvoirs pour limiter les exportations de certains équipements de fabrication de puces fabriqués dans des pays tels que la Malaisie, Singapour, Taiwan et Israël, selon des sources citées par Reuters.

- Le gouverneur de la BoJ, Ueda, a déclaré vendredi que le moment de la prochaine hausse des taux d'intérêt « approchait », car l'économie évoluait conformément aux prévisions de la banque centrale et a noté que la faiblesse du yen constituerait un risque pour les perspectives si la monnaie baissait davantage après que l'inflation ait commencé à augmenter, tandis qu'il a ajouté que la BoJ devait se concentrer sur les salaires et d'autres domaines au moment de décider d'augmenter ou non les taux d'intérêt, selon Nikkei.

- Selon Bloomberg, le Japon souhaiterait relever l'objectif de rendement réel des investissements du GPIF de 1,7 % à 1,9 %.

- Le gouverneur de la PBoC affirme que la Chine continuera à maintenir une politique monétaire favorable l'année prochaine et renforcera les ajustements contracycliques

Les bourses européennes ont débuté la séance entièrement dans le rouge, mais rapidement après l'ouverture des marchés, la plupart des indices ont commencé à afficher une image globalement positive en Europe. Le CAC 40 (-0,4%) est le moins performant compte tenu de l'incertitude politique entourant la région. Les secteurs européens ont ouvert avec un fort biais négatif, mais le sentiment s'est depuis amélioré pour montrer une image mitigée en Europe. Les ressources de base occupent la première place, malgré les pertes des prix des métaux de base ; le sentiment dans le secteur pourrait être soutenu par les PMI manufacturiers chinois NBS et Caixin meilleurs que prévu. L'automobile est de loin le sous-performant clair, entraîné par les pertes de Stellantis après la démission de son PDG Tavares. Les contrats à terme sur actions américaines sont très modestement en retrait, rendant une partie des gains observés lors de la séance précédente qui a vu le S&P enregistrer son meilleur mois de l'année.

Actualités européennes les plus importantes

- Selon M. Lane, même si l'inflation est tombée près de l'objectif de 2 % de la BCE, il reste encore un peu de chemin à parcourir et si la dépendance aux données diminue, le nouveau défi consistera à évaluer les risques à venir au fur et à mesure des réunions. M. Lane a déclaré que l'attention portée aux dernières données économiques diminuera et que les décisions de politique monétaire à un moment donné dans le futur devront « être guidées par les risques à venir plutôt que d'être rétrospectives ». En outre, il a déclaré que l'inflation des services doit encore baisser et qu'à un moment donné, il y aura une transition entre la résolution du défi de la désinflation et le nouveau défi de maintenir l'inflation à 2 %, selon le FT.

- Selon Stournaras, la BCE continuera probablement à réduire ses taux en décembre.

- Les Kazakhs de la BCE estiment que la BCE devrait discuter d'une baisse plus importante en décembre, mais l'incertitude est élevée

- Marine Le Pen, figure de proue de l'extrême droite française, a déclaré dimanche que le gouvernement avait effectivement « mis un terme aux discussions » sur le budget 2025 du pays, ce qui augmente la probabilité d'une motion de censure contre le Premier ministre Barnier, selon France 24.

Revenu fixe

- Les OAT sont plus fermes mais se sont repliées par rapport à un pic de séance de 127,04, en phase avec l'évolution des indices de référence dans leur ensemble au cours des échanges récents. L'attention de la région est portée sur la politique française et en particulier sur la manière dont le Premier ministre Barnier présentera aujourd'hui les détails du budget de la sécurité sociale à l'Assemblée nationale dans le cadre du budget, un budget qui ne serait presque certainement pas adopté en raison de la présence de lignes rouges du RN. L'écart de rendement OAT-Bund à 10 ans a culminé à 86 pb jusqu'à présent aujourd'hui, un niveau élevé mais inférieur au sommet de 90 pb de la semaine dernière.

- Les Bunds sont plus fermes mais en dehors des sommets de la séance de 135,40. Ils ont été sur la défensive tout au long de la matinée, compte tenu des inquiétudes politiques françaises susmentionnées concernant le récit selon lequel cela pourrait potentiellement se transformer en une crise budgétaire/économique plus large avec des implications pour le bloc dans son ensemble. Les PMI de ce matin ont été généralement révisés à la baisse (bien que le chiffre pan-EZ n'ait pas été révisé) ; des mesures qui ont eu peu d'impact sur l'évolution des prix. Par la suite, les Kazakhs de la BCE ont déclaré que la BCE allait probablement discuter d'une baisse plus importante en décembre, mais l'incertitude est élevée ; des commentaires qui ont déclenché une hausse des Bunds.

- Outre la France, les marchés américains se concentrent sur l'indice PMI manufacturier ISM avant la publication des services plus tard dans la semaine, puis, plus particulièrement, sur le rapport NFP. L'indice se négocie actuellement dans la partie inférieure d'une bande de 110-31+ à 111-06+.

- Les Gilts ont d'abord été plus fermes, prenant le pas sur les EGB et avec une hausse modeste supplémentaire après une révision à la baisse de son PMI manufacturier final. Cependant, les Gilts ont reculé par rapport au pic de 96,25 qui a ouvert la voie à des détails plus légers, en dehors des données, et l'attention est portée sur la zone euro/France.

Matières premières

- Le WTI et le Brent sont dans le vert, à quelques encablures des sommets de séance de 68,81 USD/baril et 72,67 USD/baril respectivement. Une hausse qui intervient après les bons indices PMI chinois publiés cette nuit et avant la réunion de l'OPEP+ retardée de cette semaine, actuellement prévue le 5 décembre.

- L'or a été sous pression malgré l'incertitude autour de la France et les tensions géopolitiques, le dollar s'étant raffermi, privant le métal jaune de tout attrait de valeur refuge qu'il aurait pu recevoir autrement. Le XAU a culminé à 2 656 USD/oz, en deçà du sommet de 2 658 USD/oz de mercredi dernier.

- Les métaux de base sont plus faibles, touchés par la force du dollar et malgré des PMI chinois meilleurs que prévu. Le cuivre 3M LME continue de glisser sous la barre des 9 000 USD jusqu'à un creux de 8 910 USD/z.

- Le Kazakhstan affirme que les livraisons de pétrole via l'oléoduc Druzhba vers l'Allemagne se sont déroulées conformément au calendrier en novembre.

Géopolitique : Moyen-Orient

- L'envoyé américain Hochstein affirme qu'il y a des violations israéliennes de l'accord de cessez-le-feu, selon Stein de Kann.

- Le chef de l'opposition syrienne Al-Bahri a déclaré : « Nous sommes prêts à négocier à partir de demain ».

- Le Kremlin affirme qu'il continue à soutenir le président syrien Al-Assad et analyse la situation.

- Le ministre israélien des Affaires étrangères a déclaré que « la présence des terroristes du Hezbollah au sud du Litani est une violation fondamentale de l'accord. Ils doivent se déplacer vers le nord ! », selon Stein de Kann

- Le Premier ministre israélien Netanyahu a déclaré à la mère d'un otage que les conditions étaient réunies pour conclure un accord à Gaza après la fin de la guerre dans le nord, selon la chaîne israélienne Channel 12 citée par Sky News Arabia. Il a également été rapporté que Netanyahu a décidé d'organiser dimanche soir une discussion sur la sécurité dans le but de parvenir à un accord à Gaza, tandis que les services de sécurité ont averti le gouvernement que la poursuite du démantèlement du Hamas par l'armée pourrait faire perdre le contrôle des otages, menaçant leur retour en raison du chaos.

- Le ministre israélien des Affaires étrangères a déclaré qu'il y avait des signes de progrès vers un accord avec le Hamas à la lumière de la flexibilité apparue après le règlement au Liban, tandis que la Israel Broadcasting Corporation a rapporté que le Hamas insiste toujours sur le fait que tout accord doit assurer la fin de la guerre, selon Sky News Arabia.

- L'armée israélienne a déclaré que des sirènes ont retenti dans plusieurs zones du centre d'Israël à la suite d'un tir depuis le Yémen.

- Le chef de l'UNRWA a déclaré que l'acheminement de l'aide via le passage de Kerem-Shalom contrôlé par Israël avait été interrompu en raison d'un itinéraire dangereux et de pillages commis par des gangs armés à l'intérieur de Gaza.

- Les forces de l'opposition syrienne ont pris le contrôle d'une grande partie d'Alep, la deuxième plus grande ville du pays, tandis que les forces rebelles ont déclaré que toute la province d'Idlib était sous contrôle rebelle.

- Les forces aériennes syriennes et russes ont intensifié leurs frappes sur les positions des rebelles syriens et leurs lignes d'approvisionnement, faisant des dizaines de morts et de blessés, selon TASS citant l'armée syrienne.

- Les forces de la coalition internationale dirigée par les États-Unis ont lancé deux frappes aériennes contre les positions des forces alignées sur l'Iran dans la banlieue de Mayadeen en Syrie, selon la télévision syrienne citée par Iran International.

- Le ministère iranien des Affaires étrangères a condamné l'agression contre son ambassade à Alep et a déclaré que tous les membres du consulat étaient sains et saufs. Les ministres des Affaires étrangères iranien et russe ont exprimé leur soutien à la Syrie dans sa lutte contre les groupes terroristes. Le ministre iranien des Affaires étrangères a en outre déclaré que les attaques des rebelles en Syrie faisaient partie d'un plan israélo-américain visant à déstabiliser la région.

- Le ministre turc des Affaires étrangères s'est entretenu avec le secrétaire d'État américain Blinken et a discuté de la Syrie, tandis que le responsable turc a également discuté de la Syrie avec son homologue irakien.

Géopolitique: Ukraine

- Le président ukrainien Zelensky a rencontré le président du Conseil de l'UE Costa à Kiev, où il a déclaré qu'une invitation de l'OTAN était nécessaire à la survie et que l'Ukraine ne reconnaîtrait jamais l'occupation russe de son territoire.

- Le conseiller à la sécurité nationale de la Maison Blanche a déclaré que l'idée de restituer des armes nucléaires à l'Ukraine n'était pas à l'étude.

Géopolitique : Autre

- Le Département d'Etat américain a annoncé la suspension du partenariat stratégique avec la Géorgie et regrette la décision de la Géorgie de suspendre son adhésion à l'UE. Selon un autre rapport, le vice-président du Conseil de sécurité russe Medvedev a déclaré qu'une tentative de révolution était en cours en Géorgie et que la Géorgie s'engageait sur la voie ukrainienne vers l'abîme.

- Le gouvernement chinois a déclaré que le ministère des Affaires étrangères avait déposé des représentations fermes auprès des États-Unis au sujet de l'escale du président taïwanais Lai à Hawaï et qu'il s'opposait fermement à ce que des dirigeants taïwanais transitent par les États-Unis pour quelque raison que ce soit. Le ministère chinois des Affaires étrangères a également déposé des représentations fermes auprès des États-Unis au sujet des ventes d'armes à Taïwan et a déclaré qu'il prendrait des contre-mesures résolues à ce sujet.

- Le président philippin Marcos a déclaré que la présence signalée d'un sous-marin russe dans la mer de Chine méridionale était très préoccupante et que toute intrusion dans la zone maritime philippine était très inquiétante.

Calendrier des événements aux États-Unis

- 09h45 : Nov. S&P Global US Manufacturing PM, est. 49,0, avant 48,8

- 10h00 : Dépenses de construction en octobre en glissement mensuel, estimation de 0,2 %, contre 0,1 % auparavant

- 10h00 : Emploi ISM de novembre, précédent 44,4

- 10h00 : Prix ISM payés en novembre, estimés à 56,0, avant 54,8

- 10h00 : Nouvelles commandes ISM de novembre, avant 47,1

- 10h00 : indice manufacturier ISM de novembre, est. 47,6, avant 46,5

Intervenants de la Banque centrale

- 15h15 : Le président de la Fed, Waller, prononce un discours lors de la conférence sur le cadre de la Fed

- 16h30 : discours d'ouverture de Williams, président de la Fed

Jim Reid de DB conclut le résumé de la nuit

Comme c'est le début du mois, nous venons de publier notre revue mensuelle habituelle des performances du mois de novembre. Sur l'ensemble du mois, les marchés américains ont enregistré une forte surperformance, le S&P 500 atteignant un nouveau record et affichant sa meilleure performance mensuelle de 2024. Les emprunts souverains européens ont également bien performé, les investisseurs ayant anticipé des baisses de taux plus rapides de la BCE. Il y a cependant quelques points faibles, les actifs français sous-performant compte tenu de la situation budgétaire du pays, tandis que l'euro a enregistré sa plus forte baisse par rapport au dollar américain en 18 mois, les investisseurs envisageant la perspective de nouveaux tarifs douaniers. De plus, la force et la faiblesse du dollar ailleurs ont fait que pratiquement tous les actifs à risque non libellés en USD ont été négatifs au cours du mois en termes de USD.

Pour rester dans le thème des performances, samedi dernier, cela faisait deux ans que ChatGPT avait été lancé et je ne pense pas que ce soit un euphémisme de dire que le gain de +183% pour le Mag-7 depuis lors, et l'augmentation de +48% pour le S&P 500, ont peut-être joué un rôle important pour que les États-Unis évitent une récession lorsque les pressions dans cette direction étaient les plus fortes. Les conditions financières et l'effet de richesse ont un impact important sur l'économie américaine. Qui sait ce qui serait arrivé si ChatGPT n'avait pas été lancé à ce moment-là et si la technologie n'était pas apparue pendant quelques années. Pour mémoire, Nvidia a augmenté de 717% depuis lors.

Au cours du week-end, M. Trump a été actif sur les réseaux sociaux en avertissant les pays BRICS que toute tentative de remplacer le dollar les verrait confrontés à des droits de douane de 100 %. Comme toujours avec M. Trump, cela semble être un coup de semonce, mais cela ne serait probablement pas une bonne chose pour l'économie américaine si cela était mis en œuvre. Comme nous l'avons mentionné la semaine dernière, un tarif de 25 % sur le Mexique et le Canada pourrait faire augmenter l'inflation américaine d'environ 1 % en 2025, ce qui ressemblait donc à une salve d'ouverture aux négociations. En effet, Trump a parlé à Sheinbaum mercredi dernier et a dîné avec Trudeau vendredi. La première réunion a discuté des flux de migrants et la seconde du fentanyl entrant par la frontière canadienne. L'ambiance après les deux contacts semblait positive, donc la danse des menaces de droits de douane puis des négociations a déjà commencé. Attendez-vous à beaucoup plus de cela dans les mois à venir. En ce qui concerne les commentaires des BRICS, cela semble indiquer que la force du dollar est un thème de la nouvelle administration par rapport à Trump 1.0 où ils ont initialement essayé de faire baisser le dollar. L'indice du dollar est en hausse de +0,5 % ce matin en Asie.

Autre fait intéressant du week-end : Zelenskiy s’est montré ouvert à un cessez-le-feu qui céderait le contrôle du territoire perdu à la Russie en échange de garanties de sécurité de l’OTAN sur le reste du pays. Bien qu’une telle garantie soit difficile à négocier, elle montre qu’à l’approche de la présidence de Trump, la direction du mouvement s’orientera probablement vers des pourparlers de paix, même si la guerre s’intensifie en arrière-plan alors que les deux camps tentent de renforcer leur position avant l’investiture.

Alors que nous entamons un nouveau mois (avec Liverpool avec 9 (neuf) points d'avance en tête de la Premier League), la semaine devrait être plus chargée après l'accalmie de Thanksgiving, avec une attention particulière portée à diverses données importantes sur l'emploi aux États-Unis, culminant avec les salaires vendredi, un chiffre qui pourrait influencer la décision assez serrée de la Fed du 18 décembre. Les indices ISM américains (aujourd'hui et mercredi), certains PMI mondiaux et l'enquête auprès des consommateurs de l'Université du Michigan (vendredi) sont également attendus, les attentes d'inflation au sein de l'enquête étant fascinantes après que le mois dernier ait vu le plus haut (3,2 %) pour la série d'attentes à 5-10 ans depuis 2011. Du côté des banques centrales, les intervenants incluent le président de la Fed Powell et la présidente de la BCE Lagarde (tous deux mercredi).

En ce qui concerne les données sur l'emploi aux États-Unis, la prévision de DB pour les salaires de vendredi est de +215 000 (consensus +200 000) avec les salaires du secteur privé à +185 000 (consensus +200 000). Le mois dernier, les données imprimées étaient respectivement de +12 000 et -46 000, la météo et les grèves ayant eu un impact sur les chiffres. Pour les salaires du secteur privé, il s'agissait du premier résultat négatif depuis décembre 2020 pendant la vague hivernale de Covid. Les prévisions de l'équipe économique américaine supposent 75 000 de retour positif répartis à parts égales entre la météo et le retour des grévistes. DB et le consensus s'attendent à ce que le taux de chômage se maintienne à 4,1 %. Avant cela, nous avons JOLTS (demain), ADP (mercredi) et les composantes de l'emploi de l'ISM manufacturier d'aujourd'hui et l'équivalent des services de mercredi. JOLTS a toujours un mois de retard sur les salaires (par exemple en octobre), il sera donc influencé par les perturbations météorologiques que nous avons eues ce mois-là.

En Europe, plusieurs indicateurs économiques sont attendus pour les principales économies, notamment les commandes des usines (jeudi), la production industrielle et la balance commerciale pour l'Allemagne (vendredi). La production industrielle (jeudi) et la balance commerciale (vendredi) sont également attendues pour la France. Par ailleurs, les chiffres de l'IPC de novembre seront également publiés en Suisse (mardi) et en Suède (jeudi).

En Asie, les salaires et la consommation au Japon seront publiés vendredi. En Australie, le PIB du troisième trimestre sera publié mercredi (nos économistes en donnent un aperçu ici). Pour terminer brièvement sur la géopolitique, l'Afrique du Sud a succédé hier à l'Italie à la présidence du G20 et la réunion ministérielle de l'OPEP et des pays non membres (en ligne) se tiendra jeudi, l'offre restant au centre des préoccupations.

L'Assemblée nationale commence à examiner la sécurité sociale dans le cadre du projet de loi de finances. Si Barnier utilise l'article 49.3 pour faire passer le projet de loi sans vote, il est possible qu'une motion de censure soit déposée dès aujourd'hui si le Premier ministre ne prend pas en compte les demandes de l'extrême gauche et de l'extrême droite. Marine Le Pen en particulier s'est montrée très agressive au cours du week-end, suggérant que ses demandes de budget supplémentaire doivent être satisfaites dès aujourd'hui.

Les marchés boursiers asiatiques ont commencé le dernier mois de 2024 sur une note positive, après un nouveau record à Wall Street vendredi, les données PMI chinoises étonnamment solides soutenant également le sentiment de risque. Alors que je consulte mes écrans, les actions chinoises sont parmi les plus performantes, le Shanghai Composite (+1,03%) menant les gains tandis que le CSI (+0,70%) et le Hang Seng (+0,23%) se négocient également en territoire positif. Ailleurs, le Nikkei (+0,72%) et le KOSPI (+0,42%) se négocient également en hausse. Les futures sur le S&P 500 (-0,17%) et le NASDAQ 100 (-0,16%) évoluent toutefois à la baisse et les rendements des bons du Trésor à 10 ans sont en hausse de +4,6 pb après une forte hausse la semaine dernière.

Français De retour en Chine, l'activité manufacturière a continué de se développer parmi les petits fabricants en novembre après que l'indice PMI manufacturier mondial Caixin/S&P a atteint 51,5, atteignant un sommet de 5 mois et dépassant l'estimation médiane de Bloomberg de 50,6 et reprenant par rapport aux 50,3 du mois précédent. Cet indicateur privé intervient après que les données officielles du PMI, publiées samedi, ont également augmenté à 50,3 en novembre contre 50,1 le mois précédent. Pendant ce temps, les rendements des obligations souveraines chinoises à 10 ans sont tombés sous les 2 % au début des échanges, leur plus bas niveau depuis plus de deux décennies en raison de spéculations croissantes selon lesquelles la PBOC allait encore assouplir sa politique monétaire. Les rendements des obligations souveraines à long terme de la Chine (obligations à 30 ans) ont baissé toute l'année et sont passés vendredi sous les rendements japonais pour la première fois.

En regardant la semaine dernière, le S&P 500 a atteint un nouveau record à la fin de la semaine raccourcie par les vacances (+1,06% sur la semaine, +0,56% vendredi). En dehors des États-Unis, la situation était beaucoup moins rose, le président élu Trump ayant annoncé son intention d'imposer des droits de douane à la Chine, au Canada et au Mexique. L'indice européen STOXX 600 a réussi à gagner +0,35% (+0,58% vendredi), mais les autres marchés ont été plus faibles, le Nikkei ayant chuté de -0,20% (-0,37% vendredi) et l'indice MSCI EM de -0,80% (-0,10% vendredi).

Pour les obligations souveraines, la situation est toutefois beaucoup plus positive, les bons du Trésor ayant rebondi après la nomination de Scott Bessent au poste de secrétaire au Trésor américain. Vendredi, le rendement du Trésor à 10 ans était en baisse de -23,2 pb sur la semaine (-9,5 pb vendredi). Les rendements des obligations à 10 ans ont également reculé, l'inflation allemande étant inférieure aux attentes, reculant de -15,5 pb la semaine dernière (-3,9 pb vendredi) à 2,09 %, ce qui représente leur plus forte baisse hebdomadaire depuis les turbulences boursières du début du mois d'août.

La semaine dernière, les actifs français ont par ailleurs enregistré une sous-performance marquée, compte tenu de la situation budgétaire et des spéculations sur la survie de l'Etat. Le CAC 40 a ainsi perdu du terrain pour une 6ème semaine consécutive, en reculant de -0,27% (+0,78% vendredi). Par ailleurs, le spread franco-allemand à 10 ans s'est élargi de +0,4bps sur la semaine à 80,6bps, mais en retrait par rapport aux plus hauts du milieu de semaine où il approchait les 88bps.

Enfin, les cours du pétrole ont reculé, en partie à cause de l'accord de cessez-le-feu entre Israël et le Hezbollah. A la clôture vendredi, le Brent était en baisse de -2,97% sur la semaine (-0,46% vendredi) à 72,94$/baril. Et ces pertes se sont répercutées sur les autres matières premières, l'or ayant reculé de -2,69% (+0,20% vendredi) à 2.643$/oz.

Aucun commentaire:

Enregistrer un commentaire